Fundamentele Analyses DeAandeelhouder

Orders sterk maar outlook minder bij ASM International

Dinsdag 5 maart 2024

- Kwartaalcijfers redelijk in lijn

- Orderintake hoger dan verwacht

- Tegenvallende outlook H1-2024

- Hoge verwachtingen transitie Gate-All-Around (GAA)

- Aandelen lager door matige outlook

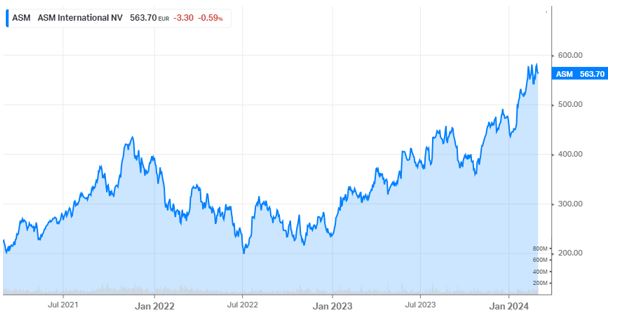

Afgelopen week rapporteerde chipmachineproducent ASM Internationaal vierde kwartaalcijfers. Aandelen noteerden in reactie op de cijfers een stuk lager vanwege tegenvallende verwachtingen voor de eerste jaarhelft van 2024. Dit na een forse koersstijging sinds begin jaar.

Aandelen ASM International in trek

Een breder herstel van de chipsector in combinatie met de groeitrend kunstmatige intelligentie (AI) zorgen al enige tijd voor stevige koersstijgingen in de sector. ASM daarbij niet uitgezonderd.

Het afgelopen jaar verdubbelde de aandelenkoers van chipmachineproducent ASM International:

Bron:

Koyfin.com

De onderneming is sterk gepositioneerd om de komende jaren te gaan profiteren van technologische transities in de chipindustrie waardoor de vraag naar de chipmachines van ASM zal toenemen. Beleggers sorteren alvast vooruit op die mooie toekomstvooruitzichten.

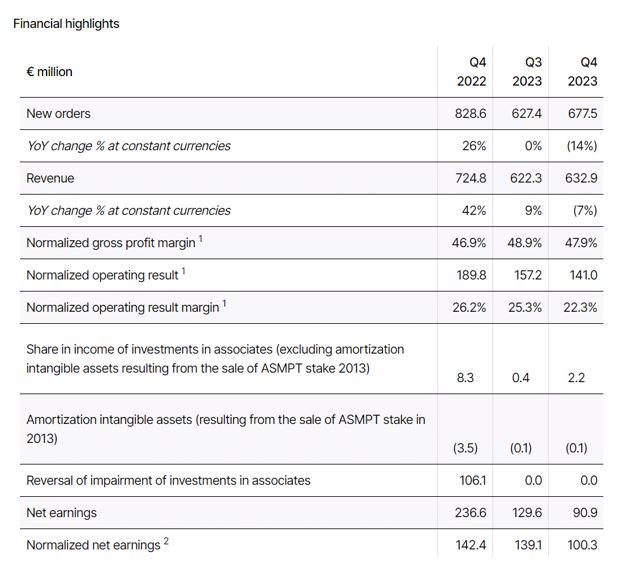

Kwartaalcijfers ASM International

ASM rapporteerde een omzet over Q4 van €633 miljoen. De onderneming deelde eerder een omzetverwachting tussen de €600-€640 miljoen. Analisten rekenden op €625 miljoen. De omzetcijfers liggen daarmee iets hoger dan verwacht.

Ook de brutomarge lag redelijk in lijn (47,9%). De winst viel wel lager uit dan verwacht, onder meer omdat de operationele kosten hoger lagen:

Bron:

ASMI

Sterke orderintake: transitie Gate-All-Around (GAA) zet door

ASM zag een orderintake van €678 miljoen. Tijdens de vorige earnings call liet ASM weten dat het voor wat betreft orders in Q4 rekende op meer dan in Q2 (€486 miljoen) maar op minder dan in Q1 (€647 miljoen). Analistenconsensus rekende op €637 miljoen.

Aanhoudende sterke vraag vanuit de Chinese markt en meer ‘pilot-line‘ orders voor de transitie naar Gate-All-Around technologie in de chipsector liggen hieraan ten grondslag.

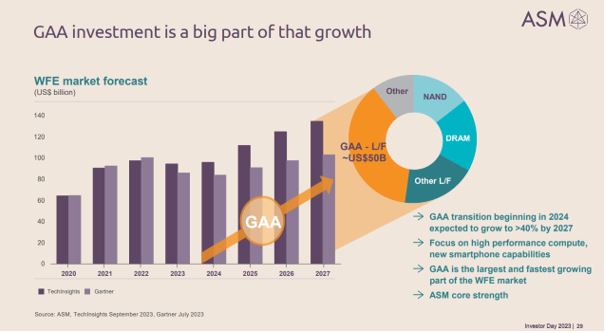

Met name dat laatste is erg van belang. Eerder gaf ASM aan dat het de eerste orderinstroom gelieerd aan deze transitie pas in Q4 verwachtte, maar dat gebeurde reeds in Q3. Dat dit door zet in Q4 geeft aan dat de ramp-up in de industrie verder doorzet.

De vraag die momenteel heerst is hoe snel de chipsector weet op te schalen naar massaproductie van 2-nm microchips, iets wat de vraag naar de chipmachines van ASM zal doen toenemen.

Deze allernieuwste microchips hebben namelijk een andere ’technologische architectuur’ dan voorheen waardoor er meer vraag ontstaat naar de ALD en Epitaxy machines van ASM.

ASM laat weten dat het voor 2024 een aanzienlijk bedrag aan orders verwacht vanwege deze transitie. Gelet op de lead times van circa 6 maanden moeten het komende jaar de orders hiervoor verder toenemen.

Bron:

ASMI

Outlook valt tegen

De verwachtingen voor de eerste jaarhelft van 2024 vallen echter tegen. ASM laat weten dat het voor het huidige kwartaal rekent op €600-640 miljoen aan omzet. Voor het tweede kwartaal rekent de chipmachineproducent op eenzelfde bedrag.

Analisten rekenden voor Q1 gemiddeld op €648 miljoen aan omzet. Voor het tweede kwartaal ging men uit van €689 miljoen.

De verwachting van ASM zelf voor de eerste jaarhelft valt dus een stuk lager uit dan werd verwacht. Als primaire reden wijst ASM op de bredere WFE-markt die trager herstelt.

Tweede jaarhelft verbetering

De tweede jaarhelft van dit jaar moet een stuk beter worden dan de eerste jaarhelft. Een soortgelijk verhaal hoorden we reeds bij ASML.

In 2025 moet de bredere WFE-markt aantrekken en ASM laat weten dat het daarom vasthoudt aan de omzetdoelstelling tussen de €3-3,6 miljard voor dat jaar. Met name de transitie naar Gate-All-Around technologie moet een belangrijke groeidrijver worden.

De verwachtingen voor het bedrijfsonderdeel gericht op SiC Epitaxy (overname LPE) blijven ook voor 2024 sterk nadat de omzetdoelstellingen van >€130mil voor dit bedrijfsonderdeel ruimschoots werden overtroffen.

Samenvattend

De cijfers van ASMI liggen redelijk in lijn met de verwachtingen maar de outlook voor de eerste jaarhelft laat te wensen over. De tweede jaarhelft moet dan weer een stuk beter worden.

Dit komt omdat het echte herstel van de bredere WFE-markt waarin ASMI opereert vermoedelijk pas in 2025 zal plaatsvinden. Net zoals bij ASML kan 2024 als een soort transitiejaar worden beschouwd.

De hogere order intake die deels wordt gedreven door de transitie naar Gate-All-Around kan daarentegen als positief worden beschouwd. Het tempo van deze transitie zal namelijk bepalend zijn voor de toenemende vraag naar de chipmachines van ASM.

Al met al weinig bijzonders, maar met name het feit dat de verwachtingen voor de eerste jaarhelft enigszins tegenvallen wordt door beleggers als negatief beschouwd. Aandelen handelden in reactie op de kwartaalcijfers dan ook een procent of 3-4 lager op de beurs.

Beleggers sorteerden de afgelopen tijd reeds voor op de positieve toekomstverwachtingen van ASM. De aandelenkoers en daarmee de waardering van de aandelen nam de afgelopen tijd fors toe. Voor nu even pas op de plaats aangezien we op korte termijn nog geen spektakel hoeven te verwachten.

De investment case op de (middel)lange termijn blijft natuurlijk intact. De outlook voor 2025 laat ASM intact: een omzet die moet uitkomen tussen de €3-3,6 miljard.

Klik op onderstaande button om de BNP Turbo etalage te openen en de prospectus te kunnen inzien:

Bekijk de BNP Paribas Turbo’s & Boosters op ASM International

Gebruikte bronnen:

ASM International Investor relations

DeAandeelhouder Premium

SeekingAlpha.com

Marketscreener

ABM financial news

Auteur: Jordy Beuving en Albert Jellema

Jordy en Albert bezitten geen aandelen ASM International

Disclaimer DeAandeelhouder

Je dient de informatie in dit artikel niet te beschouwen als professioneel beleggingsadvies of als vervanging daarvoor. De informatie is uitdrukkelijk niet bedoeld als advies tot het kopen of verkopen van bepaalde effecten of effectenproducten. Aan deze informatie kunnen op geen enkele wijze rechten worden ontleend. Alle door ons verstrekte informatie en analyses zijn geheel vrijblijvend. Alle consequenties van het op welke wijze dan ook toepassen van de informatie blijven volledig voor eigen rekening. Wij aanvaarden geen aansprakelijkheid voor de mogelijke gevolgen of schade die zouden kunnen voortvloeien uit het gebruik van de door ons gepubliceerde informatie.

Je bent zelf eindverantwoordelijke voor de beslissingen die je neemt met betrekking tot jouw beleggingen. Indien iemand besluit om zelf opdracht te geven tot koop of verkoop van effecten of effectenproducten, doet hij of zij dat volledig op eigen initiatief en voor eigen verantwoording en risico. Beleggen brengt risico’s met zich mee. Het aangaan van beleggingsposities kan koersverlies tot gevolg hebben.

Disclaimer Beleggingsaanbevelingen

Klik hier voor de statische bekendmakingen voor verspreider van beleggingsaanbevelingen